Узнавайте первыми самые свежие новости агробизнеса Казахстана на нашей странице в Facebook, канале в Telegram, подписывайтесь на нас в Instagram или на нашу рассылку.

Глава Viterra назвал способ поднять цены на пшеницу на $20 с тонны

Высокие переходящие остатки будут давить на цену и нового урожая в Казахстане. При этом тенденция к росту мирового производства зерна продолжится, что определит низкий уровень мировых цен на зерно на долгосрочный период. На этом мнении сошлись эксперты, выступавшие на международной конференции Eurasian Agricom 2023 в Астане.

Как рассказал Сергей Потапов, генеральный директор трейдинговой компании Viterra Kazakhstan, в текущем маркетинговом году Казахстан с объемом в 14 млн тонн занимает 11-е место в мире по производству пшеницы и 7-е место - по экспорту (7 млн тонн).

А лидерами, соответственно, стали Китай (произведено 138 млн тонн пшеницы) и Россия (экспортный потенциал - 44 млн тонн). Большие объемы экспорта российского зерна как в Казахстан, так и в страны Центральной Азии оказывают давление на цены в регионе. И это - тоже долгосрочный тренд.

- Мы вынуждены констатировать, что давление российского зерна на рынок Казахстана продолжится, - сказал Сергей Потапов. - Учитывая объемы производства и запасы, Россия обязательно будет конкурировать с нами на наших традиционных рынках сбыта в странах Центральной Азии и Иране.

Всё выступление Сергея Потапова в формате видео можно посмотреть тут:

Корреляцию цен на зерно в Казахстане с ценами в России компания Viterra Kazakhstan отмечает с середины 2021 года. Причем корреляция эта проявляется чем дальше, тем отчетливее. Причин тому Сергей Потапов выделили несколько: рекордные урожаи в РФ на протяжении нескольких лет подряд, военный конфликт в Украине и санкционный режим в отношении России, введение Россией экспортных пошлин на зерно, а также рост соотношения переходящих запасов к потреблению (коэффициент STU).

- Начиная с 2019 года, можно отметить корреляцию между STU и ценами, - сказал Сергей Потапов. - Недавно этот коэффициент достиг максимума за 3 года в размере 26% и выше. Этот фактор продолжает оказывать давление на цены. Поэтому мы по-прежнему видим нисходящий ценовой тренд.

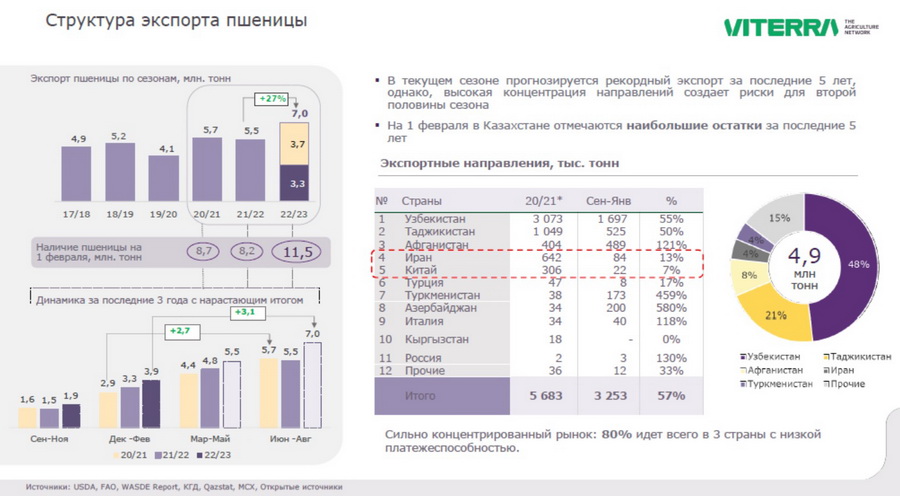

Отметил эксперт и рекордные остатки зерна в Казахстане: на 1 февраля они составили 11,5 млн тонн, тогда как обычная цифра для этого периода - чуть выше 8 млн тонн.

------------------------------------------------------------------------------------------------

По словам Сергея Потапова, одним из факторов, которые сейчас также оказывают влияние на ценовую динамику зерна в Казахстане, теперь являются котировки в черноморских портах и ценовой уровень на внутреннем рынке России. Причина - в огромном перетоке российского зерна в Казахстан. Причем как легальным образом (с уплатой НДС), так и контрабандой. «Серое» зерно, имея более низкую цену, вызывает особо сильное давление на цены в Казахстане. А поскольку контрабандный ввоз в основном осуществляется автомобильным транспортом, честно работающие трейдинговые компании выступают за запрет на ввоз зерна автотранспортом. Необходимость этого 14 марта поднималась на совещании под председательством Серика Жумангарина, вице-премьер-министра торговли и интеграции РК. Однако 15 марта межведомственная комиссия правительства отложила принятие этого решения, посчитав, что вопрос требует дальнейшего изучения.

Читать по теме: Казахстан отложил решение по запрету на ввоз российской пшеницы автотранспортом

Трейдеры и фермеры оказались разочарованы этим решением, поскольку очевидно, что приток контрабандного зерна продолжится.

- По последним данным, с начала текущего маркетингового года в Казахстан из России уже было ввезено более 2 млн тонн пшеницы, - сказал Сергей Потапов. - И темпы этого импорта, скорее всего, не будут уменьшаться. Мы можем увидеть абсолютно рекордные цифры, вплоть до 2,5 млн тонн за год.

В то же время Сергей Потапов отметил, что в нынешнем сезоне объем экспорта пшеницы из Казахстана тоже очень высок (прогноз - 7 млн тонн), он выше прошлогоднего на 20%. Однако оказалась в разы сокращена доля страны на таких важных рынках, как Китай (причина - карантинные ограничения со стороны Китая) и Иран (причина - сложности с выполнением платежей со стороны Ирана из-за введенных санкций).

В результате казахстанские экспортеры лишились выбора, кому продавать зерно: 80% поставок идет всего в три страны Средней Азии - Узбекистан (48%), Таджикистан (21%), Афганистан (8%). Такая зависимость позволяет покупателям легко «ломать» цены в ходе переговоров, поскольку они понимают - казахстанским поставщиками просто некуда деваться.

Читать по теме: Сколько пшеницы ежегодно теряет Казахстан?

Эксперт отметил, что выход из этой ситуации состоит как в росте внутреннего потребления, так и в поддержке государством экспорта в другие регионы. Это позволит снять излишки с рынка и ослабить давление на цены.

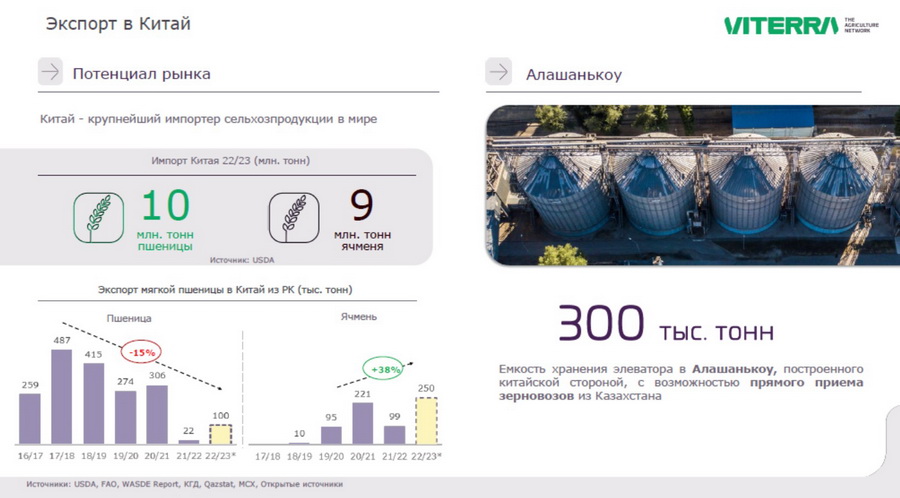

В частности, необходимо открывать поставки зерна в Китай зерновозами, чему сейчас противится компания «КТЖ ГП». В настоящий момент к перевозке принимается только зерно в контейнерах. Этот способ более чем в два раза дороже перевозок зерновозами ($100+ против $50 за тонну). Однако «КТЖ ГП», памятуя о заторах на казахстанско-китайской границе в период пандемии, не хочет рисковать вновь, пока не получит от китайской стороны исчерпывающие гарантии по беспрепятственной выгрузке зерновозов. Такой гарантии у железнодорожников пока нет.

- Увеличение зависимости Казахстана от стран Центральной Азии не является стратегически выгодным для зернового сектора страны, - сказал Сергей Потапов. - Именно поэтому нужно развивать торговые отношения с Ираном и Китаем. Наиболее перспективное направление, конечно, Китай - он уже открыт и готов принимать наше зерно зерновозами. Дело сейчас только за нашей железнодорожной монополией. Отказываться от такого рынка на таком урожае нельзя. Это одна из причин нынешнего падения цен на зерно в Казахстане.

Читать по теме: Астык транс предложил безрисковую схему отправок зерновозов в Китай

Это мнение поддержал Санжар Елюбаев, глава компании Astyk Trans (основной оператор зерновозов в Казахстане). По его словам, запуск только одного маршрутного состава с зерновозами в сутки позволит вывозить за месяц не менее 90 тыс. тонн зерна в Китай.

По примерной оценке Сергея Потапова, только это уже позволит поднять внутренние цены на пшеницу в стране примерно на $20 с тонны.

-----------------------------------------------------------------------------------------------------

В целом же емкость рынка Китая по зерну в текущем сезоне составляет 19 млн тонн - 10 млн тонн пшеницы и 9 млн тонн ячменя. То есть сюда можно было бы направлять и казахстанский ячмень, чтобы снять зависимость от Ирана, на который сейчас приходится 80% казахстанского экспорта этой культуры.

- Казахстан - самая географически близкая к Китаю страна-экспортер зерна, - сказал Сергей Потапов. - Но, к сожалению, сейчас мы не используем этот потенциал. В текущем сезоне мы экспортировали туда менее 100 тыс. тонн пшеницы и порядка 250 тыс. тонн ячменя. Это очень низкий показатель. Мяч на стороне людей, принимающих решение о возобновлении отгрузок зерновозами. Надеюсь, здравый смысл возобладает, и мы получим возможность полноценно торговать с Китаем. Мы ежедневно общаемся с потенциальными покупателями по ту сторону границы, они готовы покупать казахстанское зерно в больших объемах.

Эксперт назвал реальными поставки до 2 млн тонн казахстанского зерна в Китай. То есть 250-300 тыс. тонн пшеницы и ячменя в месяц. Инфраструктура со стороны Китая готова - там построено несколько элеваторов, к которым подведена широкая колея, что позволяет проводить выгрузку в оперативном режиме. Вопрос только в готовности казахстанских железнодорожников.

Весенняя сессия EURASIAN AGRICOM прошла в Астане 15 и 16 марта. Генеральным спонсором конференции выступило АО «АзияАгроФуд», эксклюзивным спонсором - ТОО «Сей-Нар». Портал ElDala.kz - генеральный медиа-партнер конференции.